Schon jetzt an später denken!

Seit Jahren steht fest: Die gesetzliche Rente reicht nicht.

Zurückzuführen ist dies in erster Linie auf den demographischen Wandel. Wir werden immer älter. Dadurch wird die Phase des Rentenbezugs immer länger. Gleichzeitig geht die Geburtenrate zurück. Folglich zahlen immer weniger Arbeitnehmer in die Gesetzliche Rentenversicherung ein. Daher funktioniert der sog. "Generationenvertrag" nicht mehr. Haben früher drei Einzahler die Rente eines Rentners finanziert, finanzieren heute diese Drei bereits zwei Rentner. Das Ergebnis: Die gesetzliche Rente wird immer geringer und die Versorgungslücke der Bürger damit immer größer. Wer im Rentenalter seinen gewohnten Lebensstandard halten will, muss zusätzlich vorsorgen - und das möglichst frühzeitig!

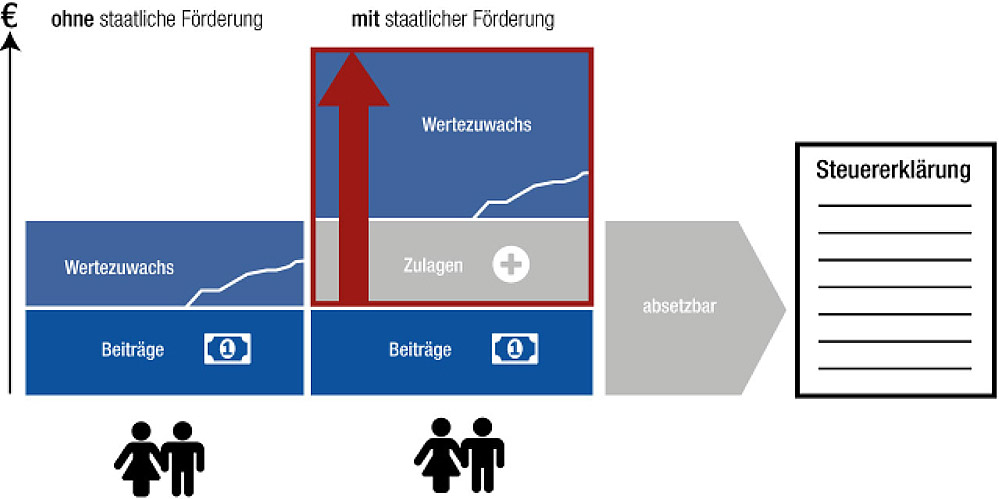

Eine sehr interessante Möglichkeit, für später vorzusorgen, bietet die sog. Riester-Rente. Sie zählt zur staatlich geförderten privaten Altersvorsorge und wurde 2002 vom damaligen Bundessozialminister Walter Riester ins Leben gerufen. Die aktive Förderung durch den Staat ist in § 10 a EStG festgelegt. Sie besteht aus Zulagen und Steuervorteilen, indem die Sparleistung zusätzlich über den Sonderausgabenabzug in der Steuererklärung absetzbar ist.

"Geschenke" vom Staat

Jeder Zulagenberechtigte erhält 175 € Grundzulage. Zusätzlich werden für jedes Kind, das vor 2008 geboren wurde, 185 € und für jedes Kind, das ab 2008 geboren wurde, 300 € zugezahlt - und das jedes Jahr. Die Kinderzulage wird so lange gezahlt, wie Kindergeld gezahlt wird.

Junge Sparer (bis 25 J.) mit eigenem Riester-Vertrag erhalten zusätzlich einen einmaligen "Berufseinsteigerbonus" in Höhe von 200 €.

Wer kann "riestern"?

Man unterscheidet zwischen unmittelbar und mittelbar Zulagenberechtigten. Nur wer zu einem dieser Personenkreise zählt, kann in den Genuss der staatlichen Förderung kommen.

Voraussetzung für die volle Förderung ist aber, dass der Zulagenberechtigte einen Mindesteigenbeitrag in Höhe von 4 % seines rentenversicherungspflichtigen Einkommens des Vorjahres (max. 2.100 €) abzüglich der Zulagen, einzahlt. Der allermindest zu zahlende Sockelbeitrag beträgt 60 € im Jahr.

Natürlich ist es möglich, den Riester-Vertrag auch mit weniger als den genannten 4 % zu besparen. Die Zulagen werden dann automatisch anteilig gekürzt.

sind grundsätzlich alle, die in der gesetzlichen Rentenversicherung versichert sind bzw. Entgeltpunkte "erwerben", wie z. B.:

- Arbeitnehmer

- Pflichtversicherte Selbständige / Landwirte

- Arbeitslose, Bezieher von Krankengeld

- Personen im Erziehungsurlaub oder die einen Angehörigen im Haushalt pflegen

- Behinderte in Werkstätten

- Geringfügig Beschäftigte bei Verzicht auf die Versicherungsfreiheit, wenn der Beitrag des Arbeitgebers auf den vollen Rentenversicherungsbeitrag aufgestockt wird

- Bezieher von Vorruhestandsgeld (sofern vorher pflichtversichert)

- Vollständig erwerbsgeminderte oder dienstunfähige Personen

- Beschäftigte im öffentlichen Dienst

- Beamte, Richter, Berufssoldaten

sind Ehepartner der unmittelbar Zulagenberechtigten, sofern sie nicht selbst zu den oben genannten Personen gehören

Auch hier gilt der Mindesteigenbeitrag von 60 € im Jahr.

- Nicht rentenversicherungspflichtige Selbständige

- Pflichtversicherte in Einrichtungen der berufsständischen Versorgung (Apothrker, Ärzte, Tierärzte und Architekten)

- Versicherungsfrei geringfügig Beschäftigte

- Altersrentner

- Bezieher einer Rente wegen teilweise verminderter Erwerbstätigkeit

- Studenten, die nicht versicherungspflichtig sind

Riester-Check

Damit die Zulagen in voller Höhe gewährt werden, ist es sinnvoll den bestehenden Vertrag zu überprüfen. Dies vor allem, wenn sich die Einkommensverhältnisse geändert haben, Kinder geboren wurden, oder eine Kindergeldberechtigung weggefallen ist, usw.

Gerne übernehmen wir die Berechnung Ihres optimalen Beitrages zur Riester-Rente für Sie.

Dazu benötigen wir folgende Informationen, sobald diese vorliegen, kommen wir auf Sie zu.

Unsere gratis-angebot

Kostenfreie Services für Sie

SmartBook

SmartBook: Wie Sie mit 55 frühzeitig in Rente gehen, während Ihre Kollegen noch arbeiten

Webinar

Unsere Webinaraufzeichung, in dem Sie erfahren, wie ein Fondsmanager Ihr Geld investiert.

Beratungsgespräch

Sie wünschen Sich ein persönliches Beratungsgespräch. Dann lassen Sie uns kennenlernen.